- 年金生活者になったら老後資金が不安だ!

- 資産運用って60歳から始めても大丈夫かな?

- 新NISAが始まったが、どんな制度だろうか?

「老後資金2,000万円問題」が話題になった時期がありました。シニア世代にとって老後資金は切実な問題として関心がありますよね。

2024年1月から新NISA制度が始まりました。新NISAとは従来の一般NISAとつみたてNISAを統合したものです。

60歳になってからも資産運用でさらにお金を増やすことは可能でしょうか?

私は55歳のときに老後の生活・お金に不安をいだきFPの勉強を開始。10年後の65歳でCFP(日本FP協会認定)と1級FP技能士の資格を取得しました。

シニアFP(ファイナンシャル・プランナー)がシニア世代のみなさんへ、新NISA制度をどう活用すべきか、問題解決のお手伝いをします。

この記事を読めば新NISA制度を理解でき、60歳から新NISAをスムーズに始められます。

新NISAを活用して老後資金を確保し、ゆとりある老後を過ごしたいとお考えの方は最後までお読みください。

新NISA制度とは何か?

新NISA制度の基本的な仕組みと適応条件

新NISA制度とは、2024年1月から始まった新しいNISA制度のことです。

従来の一般NISAとつみたてNISAを統合し、非課税投資枠や非課税保有期間などを拡充・恒久化したものです。

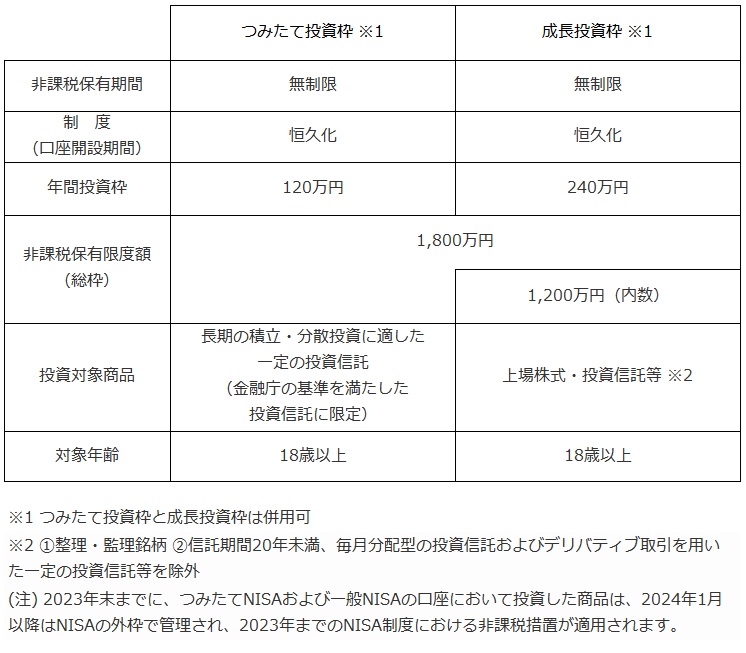

新NISA制度では、つみたて投資枠と成長投資枠の2つの投資枠を併用することができます。

新NISA制度の非課税保有期間は無期限(恒久化)です。つまり、一度非課税で購入した商品は、売却しない限りずっと非課税で保有できます。

新NISA制度の適応条件は、日本に住んでいる18歳以上の人であれば誰でも利用できます。

ただし、1人1口座のみの開設となります。口座開設期間は恒久化されており、いつでも開設できます。

新NISA制度を利用するためには、証券会社や銀行などの金融機関で非課税口座(NISA口座)を開く必要があります。

従来の一般NISAやつみたてNISAをご利用の方は、2024年1月に新NISA口座が自動的に開設されています。

つみたて投資枠と成長投資枠の特徴と併用方法

つみたて投資枠は、長期の積立・分散投資に適した一定の投資信託が対象で、年間投資枠は120万円です。非課税保有期間は無期限で、非課税保有限度額は1,800万円(総枠)となります。

成長投資枠は、上場株式や投資信託などが対象で、年間投資枠は240万円です。非課税保有期間は無期限で、非課税保有限度額は1,200万円(内数)となります。

つみたて投資枠と成長投資枠は併用することができます。つまり、年間360万円まで非課税で投資できます。

ただし、非課税保有限度額(総枠)は1,800万円と定められており、それを超える場合は課税されます。

つみたて投資枠と成長投資枠の併用方法は自由です。つみたて投資枠だけで1,800万円を使い切ることもできますし、成長投資枠だけ(1,200万円)を利用することもできます。また、両方をバランスよく利用することも可能です。

NISA制度の詳細

つみたて投資枠と成長投資枠の併用のメリットは、キャピタルゲインとインカムゲインの両方を非課税で得られることです。

キャピタルゲインとは株価の値上がりによる利益で、インカムゲインとは配当金による利益です。

つみたて投資枠と成長投資枠は、投資対象商品や非課税保有限度額などに違いがありますが、どちらもキャピタルゲインやインカムゲインを目指すことができます。

なお、成長投資枠は上場株式や投資信託などの幅広い商品が選べるので、個別の銘柄やファンドによっては高いキャピタルゲインを得る可能性があります。

一方、つみたて投資枠は長期の積立・分散投資に適した一定の投資信託に限られるので、安定的なインカムゲインが期待できます。

以上の理由からキャピタルゲインやインカムゲインの目的に応じて、成長投資枠とつみたて投資枠を使い分けることが大切です。

60歳からの資産運用の重要性

老後資金不足の問題とその解決策

老後資金不足の問題とは、公的年金だけでは老後の生活費を賄えず、貯蓄や投資などから取り崩す必要があることです。

金融庁が2019年に発表した報告書によると、高齢者夫婦無職世帯の平均的な家計収支は、毎月約5万円の赤字であり、20年で約1,300万円、30年で約2,000万円の取り崩しが必要になります。

参考: 金融審議会 市場ワーキング・グループ報告書 | 金融庁

老後資金の不足を解決するには、以下の点を考慮する必要があります。

- 少額からでも安定的に資産形成を行う。

- 自分にふさわしいライフプラン・マネープランを検討する。

- 長期的に取引できる金融サービス提供者を選ぶ。

- 退職金がある場合、それを踏まえたマネープラン等を再検討する。

さらに、できるだけ長く働き続けることや公的年金の受給開始を繰り下げることも有効な対策です。

働く期間を延長することで収入や貯蓄を増やすことができ、受給開始を繰り下げることで年金額を増加できます。また、生活費を見直して支出を抑えることも大切です。

長期的な視点での資産運用の重要性

長期的な視点での資産運用は、以下のポイントが重要です。

- 複利効果が期待できる。

長期間にわたって投資を続けることで、元本だけでなく利息や配当にも利息がつき、資産がより大きく増える可能性が高まります。 - リスクコントロールが容易で安心できる。

金融資産は保有期間が長いほど、価格の動きが平準化される傾向になり、安定したリターンが期待できます。

短期的にみると、ある資産が一時的に大きく値動きするときもありますが、長期的な視点では、その値動きはあまり影響しないようになります。 - ムダな時間を奪われない。

長期投資は長期間にわたって金融資産を保有するため、売買取引の回数が少なくなります。

日々変動する値動きの監視を続ける必要がないため、毎日が多忙な方でも運用がしやすくなります。

以上のように、長期的な視点での資産運用は、短期的な投資と比べて多くのメリットがあります。

しかし、長期投資を行う際には、自分の目標やライフイベントを明確にして、資金計画を立てることや、不測の事態や市場の変化に備えて、すぐに使えるお金を用意することも重要です。

新NISA制度のできることと注意すべきこと

新NISA制度のできること

非課税保有限度額が拡大され多様な投資商品の組み合わせができる

投資商品の組み合わせ方が自分の目標やリスク許容度に応じて、つみたて投資枠と成長投資枠の2つの投資枠を使い分けることが可能になりました。

例えば、以下のような組み合わせ方が考えられます。

- 安定的な資産形成を重視する場合は、つみたて投資枠を中心に、一定の公募株式型投資信託を積立で購入する。

- 成長性の高い資産増加を目指す場合は、成長投資枠を中心に上場株式や公募株式型投資信託などを一括で購入する。

- バランス型の資産形成を目指す場合は、つみたて投資枠と成長投資枠を半々にして、積立と一括の両方で購入する。

これらの組み合わせ方は、自分のニーズや状況に応じて変更することができます。

売却分の非課税枠が再利用可能となり柔軟な売買戦略が実行できる

売買戦略では市場の変化や自分の目標に応じて、非課税枠内での商品の入れ替えが可能になります。

例えば、以下のような売買戦略が考えられます。

- 市場が上昇しているときは、成長投資枠で購入した上場株式や公募株式型投資信託などを売却して利益を確定し、その分を翌年以降に再利用する。

- 市場が下落しているときは、つみたて投資枠で購入した一定の公募株式型投資信託などを売却して損失を確定し、その分を翌年以降に再利用する。

- 自分の目標やライフイベントが変わったときは、つみたて投資枠と成長投資枠の比率を調整するために、必要に応じて商品を売却し、その分を翌年以降に再利用する。

これらの売買戦略は、自分のニーズや状況に応じて変更することができます。

新NISA制度で注意すべきこと

投資リスクやコスト・手数料について理解する

投資リスクやコスト・手数料についての理解とは、投資を行う際に、どのような可能性や費用が発生するのかを知っておくことです。

投資リスクとは、投資した金融商品の価格が変動したり、発行者が返済不能になったりすることで、元本や利益が減少する可能性のことです。

投資リスクには、株価変動リスク、信用リスク、流動性リスク、金利変動リスク、為替変動リスクなどがあります。

投資コスト・手数料とは、投資信託などの金融商品を購入・保有・売却する際に、販売会社や運用会社に支払う費用のことです。

投資コスト・手数料には、販売手数料(購入時手数料)、運用管理費用(信託報酬)、監査報酬、売買委託手数料、信託財産留保額などがあります。

投資リスクやコスト・手数料を理解することは、投資の成果や効果を正しく判断するために重要です。

無理な投資は控える

新NISAのつみたて投資枠では年間120万円、成長投資枠では年間240万円まで非課税で投資が可能です。両方を併用すると年間最大360万円まで投資できます。さらに、生涯の非課税投資枠は最大1,800万円と、従来のNISAよりも大幅に金額が増えています。

しかし、毎年の投資額が増えたからといって、すべての貯蓄を投資に回すのは危険です。投資には元本保証がなく、値下がりして資産が減少するリスクがあります。

投資は余裕資金で行うのが原則です。目安として、最低でも生活費の6カ月分程度は預貯金として確保し、数年以内に使う予定のある資金は、流動性のある金融商品として保有するのがおすすめです。

投資は、それ以外の余裕資金で運用しましょう。

損益通算および繰越控除ができない

投資で生じた損失を他の利益と相殺することを「損益通算」といいます。また、損益通算で補えなかった損失を最大3年間繰り越し、将来の利益から差し引くことを「繰越控除」といいます。これにより、税負担を軽減できる場合があります。

しかし、NISAの利益や損失は、損益通算や繰越控除の対象外です。

特定口座や一般口座など、課税口座同士で利益と損失が生じた場合、損益通算や繰越控除を適用できます。しかし、課税口座とNISA口座の間では損益通算ができません。また、NISA口座内で生じた損失を翌年以降に繰り越して控除することもできません。

新NISA制度を活用するためのアドバイスと事例

新NISA制度のメリットを最大限に生かす方法

新NISA制度には、以下のメリットがあります。

- 従来のNISA制度(一般・つみたて)の2023年までの利用は、非課税期間が終了するまで運用が継続できる。2024年からは新NISA制度と別枠で非課税枠の幅を広げることができる。

- つみたて投資枠と成長投資枠の併用が可能で、年間投資枠は最大360万円まで拡大される。自分のリスク許容度や目標期間に応じて、両方の投資枠を使い分けることができる。

- 非課税保有限度額は総枠で1,800万円で、成長投資枠は1,200万円までとなる。

売却した場合はその分の非課税保有限度額が翌年以降に再利用が可能となる。このため、損切りや利益確定などのタイミングを柔軟に選ぶことができる。 - 非課税保有期間が無期限化され、口座開設期間も恒久化される。これにより、長期的な資産形成を行うことができる。

新NISAは税制優遇で貯蓄効果があります。制度を活用し大切な資金を増やしましょう!

60歳からの新NISA制度の活用例

Aさん(60歳)の運用例

Aさん(60歳)は、新NISA制度のスタートに伴い購入できる最大限度額で投資商品を購入。

新NISA制度でつみたて投資枠120万円と成長投資枠240万円の株式や上場投資信託を購入。

Aさんは定年退職後も働き続ける予定で、積極的な老後資金の資産構築を目指しています。

Aさんは年間投資枠が拡大されたことで、より多くの非課税枠を活用できるようになったと喜んでいます。

Bさん(65歳)の運用例

Bさん(65歳)は、つみたて投資枠のみを利用した堅実な投資商品を購入。

新NISA制度でつみたて投資枠のみ、月2万円の積立投資でインデックスファンドを購入。

Bさんは年金生活者であり、老後資金を地道に構築したいと考え、無理のない堅実な資産形成を目指しています。

Bさんは非課税期間が無期限化されたことで、自分のペースで長期的な運用ができるようになったと喜んでいます。

iDeCoとの使い分けを検討

iDeCo(個人型確定拠出年金)は、老後の資金準備、私的年金の目的で、会社員や公務員、自営業者を含め幅広く、計画的な資産運用として活用されています。

iDeCoは掛金が全額、所得控除の対象となりますが、原則として60歳まで払出しの制限があります。

一方、NISAには掛金の所得控除はありませんが、資金需要に応じていつでも換金できる自由があります。

なお、iDeCoは運用した資金の受け取り方法で、以下のとおりの注意点があり対策が必要です。

iDeCoの一時金と会社の退職金の受領時期が重なるとき

iDeCoの一時金は退職金と合算されて退職所得控除額が計算されます。合算額が控除額を超えてしまう場合、超過分が課税対象となり税金が発生します。

iDeCoの年金と国民年金や厚生年金の受領時期が重なるとき

iDeCoを年金として受け取る場合、国民年金や厚生年金と同じ時期に受け取ると、公的年金等控除額は合算して計算されます。

公的年金とiDeCoの年金の合算額が公的年金等控除額を超えた場合、超過分が課税されます。

税制優遇のiDeCoで貯めたお金が税金で持っていかれたら残念ですよね。退職金や年金でもらう時期を調整することが大切です。

以上のiDeCoの注意点を踏まえて、年齢や所得状況、ライフプランに応じて、iDeCoとNISAの両制度をうまく使い分けることが重要です。

新NISAの口座開設

従前にNISA口座を持っている方は、新NISAの口座開設の手続きは特に必要はありません。2024年1月、自動的に新NISA口座が開設されています。

NISAを初めて利用するには、NISAの口座開設が必要です。

以下の要領で開設することができます。

① 金融機関に口座開設を申請

(申請書類のほか、本人確認書類とマイナンバー確認書類が必要となります。)

② NISA口座開設完了

③ NISA口座での取引が可能に

税務署において二重口座でないことを確認(※)

(※)仮に二重口座であった場合には、NISA口座で買付け済みの商品については、特定口座または一般口座に移管されます。

※ 上記は税務署での確認を待たずに開設する場合であり、本制度の導入の有無、実際に取引が可能となる日までの期間は、金融機関によって異なります。詳しくは、ご利用の金融機関にお問合せください。

(最短で申込当日に取引を開始できます。)

出典: NISAを利用するには | NISAを知る | 金融庁

まとめ

「新NISA制度とは何か?」、「新NISA制度のできることと注意すべきこと」、「新NISA制度を活用するためのアドバイスと事例」についてご理解いただけたと思います。

新NISA制度を60歳から活用する場合、次のポイントを抑えましょう!

- 非課税期間の無限化と投資枠の拡大を活用し、老後資金の長期的な資産形成を図る。

- つみたて投資枠と成長投資枠、両投資枠の併用を活用し、自分の投資目的やリスク許容度に合わせて投資商品と金額を決定する。

- 非課税枠で購入した投資商品を売却した場合、空いた非課税枠を次年度以降に再利用して投資資産の拡大を図る。

- 資産運用とリスク管理を適切に行い、老後資金として2,000万円程度の確保を目指す。

新NISA制度では、つみたて投資枠と成長投資枠の特徴やリスクを理解した上で、自分の投資目的やリスク許容度に対応した投資を行いましょう。

投資においては、各投資枠の利用、投資商品、金額などについて、自分のライフプランに基づき、最適な運用をすることが大切です。

NISA口座をお持ちでない方は、早速、口座を作り、老後資金の準備を進めましょう!

新NISA制度の利点を活用し、老後資金の長期的な資産形成を図り、不安のないハッピーな老後を送りましょう!